| Фьючерсы (Futures) | Форекс (Forex) | Контракты на разницу (CFD) |

|

|

|

Формула, приведшая к мировому кризису

Несведущие люди утверждают, что чистая математика, за вычетом простейшей арифметики, практически не имеет никакого применения в реальной жизни и не влияет на существование человечества. Это далеко не так, и нижеследующая информация – тому подтверждение. Сегнодня мы поговорим об одной не слишком сложной математической формуле, которая может привести… к мировому финансовому кризису.

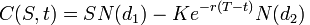

Для начала сама формула:

Статья об этой формуле была опубликована BBC, по мнению агентства, именно она изменила фондовый рынок, приведя к финансовому кризису. Речь в данном случае идёт о так называемой модели Блэка-Шоулза, использующейся для оценки деривативов, а также собственного капитала крупнейших компаний финансового сектора.

Впервые математическая модель Блэка-Шоулза была презентгована в семидесятые годы прошлого века, породив к жизни совершенно новую финансовую систему, которая основана на торговле опционами, деривативами и фьючерсами. В данной система не было ничего, характерного для классических фондовых рынков. Перспективы, открываемые новой моделью, были столь велики, что она была широко распространена, Майрон Шоулз в 1997 году удостоился Нобелевской премии по экономике за изобретение нового метода определения стоимости производных ценных бумаг.

Напомним, что сами фьючерсы – явление не новое, впервые они начали использоваться в 17 веке для торговли на японской рисовой бирже. Именно тогда трейдеры начали заключать первые фьючерсные сделки, то есть определять цену на товар, поставляемый не немедленно, а в ближайшем или не очень будущем.

К двадцатому столетию в ходу на американских товарных биржах стали появляться не только фьючерсы, но и опционы, то есть такие же договорённости о цене непоставленного товара, только в данном случае отсутствовало даже само обязательство произвести покупку. Данные опционы приобретались в первую очередь чтобы подстраховаться от резкого роста цен. С течением времени у трейдеров появилось желание перепродавать и сами опционы. Трудности с этим возникли сразу же, и самые конкретные – невозможно было дать аргументированный ответ на вопрос, сколько именно эти опционы стоят.

Приведём простейший пример. Сколько стоит годовой опцион на приобретение риса по 100 долларов в начале года, когда рис стоит 90 долларов, или за месяц до окончанитя срока действия этого опциона, при условии, что цена риса составляет те же 90 долларов? Неизвестно.

Здесь и пришла на помощь новейшая модель Блэка-Шоулза, которая учитывает уровень волатильности рынка.

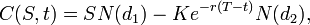

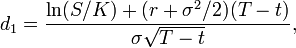

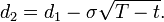

Итак, в нашем случае цена опциона call:

где

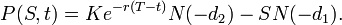

Цена опциона put:

Расшифруем переменные:

— это текущая стоимость опциона call в момент t, имеющий место до истечения срока опциона;

— это текущая стоимость опциона call в момент t, имеющий место до истечения срока опциона;

— текущая стоимость базисной акции;

— текущая стоимость базисной акции;

— вероятность того, что отклонение окажется меньшим в условиях стандартного нормального распределения;

— вероятность того, что отклонение окажется меньшим в условиях стандартного нормального распределения;

— цена исполнения опциона;

— цена исполнения опциона;

— безрисковая процентная ставка;

— безрисковая процентная ставка;

— время, оставшееся до того, как истечёт срок опциона (также называемое периодом опциона);

— время, оставшееся до того, как истечёт срок опциона (также называемое периодом опциона);

— волатильность (квадратный корень из дисперсии) базисной акции.

— волатильность (квадратный корень из дисперсии) базисной акции.

Несколько слов о самом изобретателе революционной формулы. Майрон Шоулз был профессором финансов Стэнфордского университета. Данной тематикой он был увлечён с самого детства. Ещё в детстве он попросил мать открыть для себя счёт, чтобы получить возможность торговли ценными бумагами на фондовом рынке. В 27 лет Шоулз получил работу в МТИ, после чего совместно со своим коллегой Фишером Блэком начал серьёзно заниматься проблемой определения цен на опционы. Мы уже писали, что основой разгадки стал учёт непосредственно в формуле предела волатильности рынков.

По словам Шоулза, уже через год-полтора работы над своей системоё учёные начали находить элементы опционов практически во всех сферах жизни.

Авторы формулы сами не ожидали, какого оглушительного успеха удастся добиться их детищу. Модель Блэка-Шоулза стала едва ли не основой торговли опционами по всему миру. Так, в 2007 году объём торговли деривативами по всему миру превысил один квадриллион долларов. Это в десять (!) раз больше, чем стоимость товаров, которые были произведены за всю известную историю человечества. В результате сбоя в определении волатильности рынков система, основанная на их формуле, вызвала мировой финансовый кризис, который, вопреки мнениям большинства, не только не закончился в 2009 году, но и не представляется возможным преодолеть в ближайшем будущем.

Непредвиденный скачок волатильности рынков привело к тому, что финансовые рынки начало перманентно лихорадить. В настоящее время некоторые аналитики полагают модель Блэка-Шоулза опасным изобретением, слишком упрощающим столь сложную вещь, каковой является оценка рыночных активов. Если говорить просто, то неимоверно раздутый пузырь мировой экономики должен быть «сдут» обратно, что неизбежно приведёт к длительной рецессии для развитых государств. Всё это произошло, полагают эксперты, как раз из-за чрезмерного упрощения математической модели. Так было бы, к примеру, если бы гениальность человека определялась исключительно после того, как он пройдёт тест на iq, вне зависимости от каких-либо других факторов или достижений.

Отметим, кстати, что хедж-фонд, принадлежавший самому Шоулзу - Long-Term Capital Management – лопнул ещё в сентябре 1998 года, спустя менее чем год после того, как учёным была получена нобелевская премия за его формулу. 4 миллиарда долларов из своих капиталов, кстати, было потеряно фондом вследствие вступления в финансовую пирамиду ГКО, организованную российским правительством.

Облако тегов

Торговля фьючерсами (Futures) и CFD, огромный выбор акций (stock), индексы, облигации — более 2000 инструментов

Экономика от первого лица, аналитические обзоры фьючерсов, обзоры мировой экономики, обзоры валютного рынка

Финансовые рынки — Лондонская Биржа Металлов, товарная биржа, сырьевая биржа, биржа акции, валютная биржа

Счета Mini форекс и Standart форекс, спред от 1 пункта, кредитное плечо от 1:100, более 120 валютных пар

www.abforex.ru — брокерские услуги от 250 USD, брокерская компания с лицензией FSA

Любое использование материалов — только с наличием активной гиперссылки на источник.